การหักผลขาดทุนเกี่ยวกับกิจการ BOI

28 มีนาคม 2566

บริษัทที่ได้รับการส่งเสริมการลงทุนที่เริ่มมีรายได้จากกิจการที่ได้รับการส่งเสริมการลงทุน ในแต่ละรอบระยะเวลาบัญชี บริษัทจะต้องนำรายได้จากกิจการไม่ว่าจะเป็นรายได้ที่ได้รับการส่งเสริมการลงทุนหรือรายได้ใดในกิจการอื่นมาคำนวณกำไรสุทธิ

หากผลประกอบการมีกำไร ถ้าเป็นกิจการที่ได้รับส่งเสริมการลงทุนและบัตรส่งเสริมการลงทุนก็ให้บริษัทดังกล่าวได้รับยกเว้นภาษีเงินได้จากกำไรสุทธินั้น บริษัทก็ไม่ต้องเสียภาษีเงินได้นิติบุคคล แต่ถ้าเป็นกำไรสุทธิของกิจการอื่นที่ไม่ได้รับการส่งเสริมการลงทุน บริษัทก็ต้องเสียภาษีเงินได้นิติบุคคลสำหรับกิจการดังกล่าว

แต่ถ้าผลการคำนวณปรากฏว่ามีผลเป็นขาดทุนสุทธิ บริษัทก็ไม่ต้องเสียภาษีเงินได้นิติบุคคล นอกจากนี้ ผลขาดทุนสุทธินี้ยังมีกฎหมายกำหนดให้นำไปหักเป็นรายจ่ายในรอบระยะเวลาบัญชีถัดไปได้ ซึ่งนับว่าบริษัทนั้นก็จะสามารถใช้ผลขาดทุนของปีหนึ่งไปลดภาษีของปีถัดไปได้ตามเงื่อนไขของกฎหมาย

กฎหมายที่เกี่ยวข้องกับการนำผลขาดทุนไปใช้ในการคำนวณกำไรสุทธิ

สำหรับกฎหมายที่เกี่ยวข้องกับการนำผลขาดทุนไปใช้ในการคำนวณกำไรสุทธิ มีดังนี้

1. มาตรา 65 ตรี (12) แห่งประมวลรัษฎากร

“มาตรา 65 ตรี รายการต่อไปนี้ ไม่ให้ถือเป็นรายจ่ายในการคำนวณกำไรสุทธิ ...

(12) ผลเสียหายอันอาจได้กลับคืนเนื่องจากการประกันหรือสัญญาคุ้มกันใด ๆ หรือผลขาดทุนสุทธิในรอบระยะเวลาบัญชีก่อน ๆ เว้นแต่ผลขาดทุนสุทธิยกมาไม่เกิน 5 ปี ก่อนรอบระยะเวลาบัญชีปีปัจจุบัน...”

2. ประกาศกรมสรรพากร เรื่อง การคำนวณกำไรสุทธิและขาดทุนสุทธิของบริษัทหรือห้างหุ้นส่วนนิติบุคคลที่ได้รับการส่งเสริมการลงทุน ลงวันที่ 5 กุมภาพันธ์ พ.ศ. 2530

“ข้อ 3 ในกรณีผู้ได้รับการส่งเสริมประกอบกิจการทั้งที่ได้รับยกเว้นภาษีเงินได้นิติบุคคลและที่ไม่ได้รับยกเว้นภาษีเงินได้นิติบุคคล ให้คำนวณกำไรสุทธิและขาดทุนสุทธิของแต่ละกิจการแยกต่างหากจากกัน แต่ในการคำนวณกำไรสุทธิเพื่อเสียภาษีเงินได้นิติบุคคล ให้นำกำไรสุทธิและขาดทุนสุทธิของกิจการทั้งที่ได้รับยกเว้นภาษีเงินได้นิติบุคคลและที่ไม่ได้รับยกเว้นภาษีเงินได้นิติบุคคล มารวมเข้าด้วยกัน และให้ถือปฏิบัติดังนี้

3.1 กรณีที่ผลการดำเนินงานรวมมีกำไรสุทธิ

(ก) ถ้ามีกำไรสุทธิทั้ง 2 กิจการ ผู้ได้รับการส่งเสริมต้องเสียภาษีเงินได้นิติบุคคลสำหรับกำไรสุทธิจากกิจการที่ไม่ได้รับยกเว้นภาษีเงินได้นิติบุคคล

(ข) ถ้ามีกำไรสุทธิจากกิจการที่ไม่ได้รับยกเว้นภาษีเงินได้นิติบุคคลเป็นจำนวนมากกว่าผลขาดทุนสุทธิจากกิจการที่ได้รับยกเว้นภาษีเงินได้นิติบุคคล ผู้ได้รับการส่งเสริมต้องเสียภาษีเงินได้นิติบุคคล โดยคำนวณจากจำนวนกำไรสุทธิรวม

(ค) ถ้ามีกำไรสุทธิจากกิจการที่ได้รับยกเว้นภาษีเงินได้นิติบุคคลเป็นจำนวนมากกว่าผลขาดทุนสุทธิจากกิจการที่ไม่ได้รับยกเว้นภาษีเงินได้นิติบุคคล ผู้ได้รับส่งเสริมไม่ต้องเสียภาษีเงินได้นิติบุคคล โดยได้รับยกเว้นภาษีเงินได้นิติบุคคลเต็มจำนวนกำไรสุทธิรวม

3.2 กรณีที่ผลการดำเนินงานรวมไม่มีกำไรสุทธิ

ผู้ได้รับการส่งเสริมไม่ต้องเสียภาษีเงินได้นิติบุคคล ถึงแม้ว่ากิจการที่ไม่ได้รับยกเว้นภาษีเงินได้นิติบุคคลจะมีกำไรสุทธิก็ตาม

ข้อ 4 การนำผลขาดทุนประจำปีที่เกิดขึ้นในระหว่างเวลาได้รับยกเว้นภาษีเงินได้นิติบุคคลไปหักออกจากกำไรสุทธิที่เกิดขึ้นภายหลังระยะเวลาได้รับยกเว้นภาษีเงินได้นิติบุคคล ให้ถือปฏิบัติดังต่อไปนี้

4.1 ในกรณีผู้ได้รับการส่งเสริมประกอบกิจการเฉพาะที่ได้รับยกเว้นภาษีเงินได้นิติบุคคล ให้ถือปฏิบัติดังนี้

(ก) ผู้ได้รับการส่งเสริมมีสิทธินำผลขาดทุนประจำปีที่เกิดขึ้นในระหว่างเวลาได้รับยกเว้นภาษีเงินได้นิติบุคคลไปหักออกจากกำไรสุทธิที่เกิดขึ้นภายหลังระยะเวลาได้รับยกเว้นภาษีเงินได้นิติบุคคล มีกำหนดเวลาไม่เกิน 5 ปี นับแต่วันพ้นกำหนดเวลานั้น ผลขาดทุนสุทธิดังกล่าว หมายถึง ผลขาดทุนประจำปีที่เกิดขึ้นในระหว่างเวลาที่ได้รับยกเว้นภาษีเงินได้นิติบุคคล โดยไม่ต้องนำไปหักออกจากกำไรประจำปีที่เกิดขึ้นในระหว่างเวลาได้รับยกเว้นภาษีเงินได้นิติบุคคลตามมาตรา 65 ตรี (12) แห่งประมวลรัษฎากร

(ข) การนำผลขาดทุนประจำปีไปหักออกจากกำไรสุทธิตาม (ก) ผู้ได้รับการส่งเสริมจะเลือกหักออกจากกำไรสุทธิของปีใดปีหนึ่งหรือหลายปีก็ได้

4.2 ในกรณีผู้ได้รับการส่งเสริมประกอบกิจการทั้งที่ได้รับยกเว้นภาษีเงินได้นิติบุคคลและที่ไม่ได้รับยกเว้นภาษีเงินได้นิติบุคคล ให้ถือปฏิบัติดังนี้

(ก) กรณีกิจการที่ได้รับยกเว้นภาษีเงินได้นิติบุคคลมีผลขาดทุนประจำปี และกิจการที่ไม่ได้รับยกเว้นภาษีเงินได้นิติบุคคลมีกำไรสุทธิ ผู้ได้รับการส่งเสริมมีสิทธินำผลขาดทุนประจำปีของกิจการที่ได้รับยกเว้นภาษีเงินได้นิติบุคคลไปหักออกจากกำไรสุทธิของกิจการที่ไม่ได้รับยกเว้นภาษีเงินได้นิติบุคคลในระหว่างเวลาได้รับยกเว้นภาษีเงินได้นิติบุคคลตามมาตรา 65 ตรี (12) แห่งประมวลรัษฎากร

(ข) กรณีกิจการที่ได้รับยกเว้นภาษีเงินได้นิติบุคคลมีผลขาดทุนประจำปี และกิจการที่ไม่ได้รับยกเว้นภาษีเงินได้นิติบุคคลมีกำไรสุทธิและมีผลขาดทุนประจำปีสะสมยกมาจากปีก่อน ผู้ได้รับการส่งเสริมจะต้องนำผลขาดทุนประจำปีสะสมยกมาจากปีก่อนของกิจการที่ไม่ได้รับยกเว้นภาษีเงินได้นิติบุคคลไปหักออกจากกำไรสุทธิของกิจการที่ไม่ได้รับยกเว้นภาษีเงินได้นิติบุคคลก่อน ถ้ากิจการที่ไม่ได้รับยกเว้นภาษีเงินได้นิติบุคคลมีกำไรสุทธิเหลืออยู่ จึงมีสิทธินำผลขาดทุนประจำปีของกิจการที่ได้รับยกเว้นภาษีเงินได้นิติบุคคลไปหักออกจากกำไรสุทธิของกิจการที่ไม่ได้รับยกเว้นภาษีเงินได้นิติบุคคล ในระหว่างเวลาได้รับยกเว้นภาษีเงินได้นิติบุคคลตามมาตรา 65 ตรี (12) แห่งประมวลรัษฎากรได้

(ค) ผู้ได้รับการส่งเสริมมีสิทธินำผลขาดทุนประจำปีคงเหลือตาม (ก) หรือ (ข) ของกิจการที่ได้รับยกเว้นภาษีเงินได้นิติบุคคลเฉพาะส่วนที่เกินกำไรสุทธิของกิจการดังกล่าว ที่เกิดขึ้นในระหว่างเวลาได้รับยกเว้นภาษีเงินได้นิติบุคคลไปหักออกจากกำไรสุทธิที่เกิดขึ้นภายหลังระยะเวลาได้รับยกเว้นภาษีเงินได้นิติบุคคล มีกำหนดเวลาไม่เกิน 5 ปี นับแต่วันพ้นกำหนดยกเว้นภาษีเงินได้นิติบุคคล โดยมีสิทธิเลือกถือปฏิบัติตาม 4.1 (ข)”

3. พระราชบัญญัติส่งเสริมการลงทุน

มาตรา 31 ผู้ได้รับการส่งเสริมจะได้รับยกเว้นภาษีเงินได้นิติบุคคลสำหรับกำไรสุทธิที่ได้จากการประกอบกิจการที่ได้รับการส่งเสริมตามที่คณะกรรมการประกาศกำหนด ทั้งนี้ ให้พิจารณกำหนดเป็นสัดส่วนของเงินลงทุนโดยไม่รวมค่าที่ดินและทุนหมุนเวียน ซึ่งต้องมีกำหนดเวลาไม่เกิน 8 ปี นับแต่วันที่เริ่มมีรายได้จากการประกอบกิจการนั้น

ในกรณีที่กิจการใดเป็นกิจการที่มีความสำคัญและเป็นประโยชน์ต่อประเทศเป็นพิเศษ ตามที่คณะกรรมการประกาศกำหนด ให้ผู้ได้รับการส่งเสริมในกิจการดังกล่าวได้รับยกเว้นภาษีเงินได้นิติบุคคลสำหรับกำไรสุทธิที่ได้จากการประกอบกิจการที่ได้รับการส่งเสริมมีกำหนดเวลาตามที่คณะกรรมการกำหนด ซึ่งต้องไม่เกิน 8 ปี นับแต่วันที่เริ่มมีรายได้จากการประกอบกิจการนั้น

รายได้ที่ต้องนำมาคำนวณกำไรสุทธิที่ได้จากการประกอบกิจการตามวรรคหนึ่งหรือวรรคสอง แล้วแต่กรณี ให้รวมถึงรายได้จากการจำหน่ายผลพลอยได้และรายได้จากการจำหน่ายสินค้ากึ่งสำเร็จรูปตามที่คณะกรรมการพิจารณาเห็นสมควร

ในกรณีที่ประกอบกิจการขาดทุนในระหว่างเวลาได้รับยกเว้นภาษีเงินได้นิติบุคคลตามวรรคหนึ่งหรือวรรคสอง แล้วแต่กรณี คณะกรรมการอาจอนุญาตให้ผู้ได้รับการส่งเสริมนำผลขาดทุนประจำปีที่เกิดขึ้นในระหว่างเวลานั้น ไปหักออกจากกำไรสุทธิที่เกิดขึ้นภายหลังระยะเวลาได้รับยกเว้นภาษีเงินได้นิติบุคคล มีกำหนดเวลาไม่เกิน 5 ปี นับแต่วันพ้นกำหนดเวลานั้น โดยจะเลือกหักจากกำไรสุทธิของปีใดปีหนึ่งหรือหลายปีก็ได้

การคำนวณเงินลงทุนตามวรรคหนึ่ง ให้เป็นไปตามหลักเกณฑ์และวิธีการที่คณะกรรมการประกาศกำหนด

การคำนวณกำไรสุทธิเพื่อเสียภาษีเงินได้นิติบุคคล

ตามกฎหมายที่กล่าวถึงข้างต้น สำหรับบริษัทที่ได้รับการส่งเสริมการลงทุนซึ่งได้รับยกเว้นภาษีเงินได้นิติบุคคล จะแยกการนำผลขาดทุนไปหักในการคำนวณกำไรสุทธิเพื่อเสียภาษีเงินได้นิติบุคคลได้ 2 กรณี คือ

1. กรณีในระหว่างที่ได้รับการส่งเสริมการลงทุน

ผลขาดทุนที่นำไปหักเป็นรายจ่ายในรอบระยะเวลาบัญชีต่อ ๆ ไปได้ ได้แก่ การนำผลขาดทุนไปหักเป็นรายจ่ายในรอบระยะเวลาบัญชีถัดไปได้ ไม่เกิน 5 รอบระยะเวลาบัญชีตามมาตรา 65 ตรี (12) แห่งประมวลรัษฎากร

2. กรณีเมื่อพ้นการส่งเสริมการลงทุน

สามารถนำผลขาดทุนของกิจการที่ได้รับยกเว้นส่งเสริมการลงทุนตามบัตรส่งเสริมการลงทุนที่เกิดขึ้นในระหว่างที่ได้รับการส่งเสริมการลงทุน (ยกเว้นภาษีเงินได้นิติบุคคล) ไปหักออกจากกำไรสุทธิที่เกิดขึ้นภายหลังระยะเวลาได้รับยกเว้นภาษีเงินได้นิติบุคคล มีกำหนดเวลาไม่เกิน 5 ปี นับแต่วันพ้นกำหนดเวลาตามมาตรา 31 วรรคสี่ แห่งพระราชบัญญัติส่งเสริมการลงทุน พ.ศ. 2520

ในการนำผลขาดทุนของรอบระยะเวลาบัญชีก่อน ๆ มาหักเป็นรายจ่ายของรอบระยะเวลาบัญชีถัดมา ในระหว่างที่ได้รับการส่งเสริมการลงทุน (ยกเว้นภาษีเงินได้นิติบุคคล) ถ้ามีผลขาดทุนของรอบระยะเวลาบัญชีก่อน บริษัทสามารถนำมาหักออกจากกำไรของรอบระยะเวลาบัญชีถัดไปได้

เพียงแต่มีวิธีการหักที่กรมสรรพากรได้กำหนดไว้ตามประกาศอธิบดีกรมสรรพากรฯ ลงวันที่ 5 กุมภาพันธ์ พ.ศ. 2530 กล่าวคือ ถ้าบริษัทประกอบกิจการเฉพาะกิจการที่ได้รับการส่งเสริมการลงทุนที่ได้รับยกเว้นภาษีเงินได้นิติบุคคลเท่านั้น บริษัทไม่ต้องนำผลขาดทุนของรอบระยะเวลาบัญชีก่อนมาหักออกจากำไรของรอบระยะเวลาบัญชีถัดไป ทั้งนี้ อาจจะเนื่องมาจากกำไรสุทธิของกิจการที่ได้รับการส่งเสริมการลงทุนได้รับยกเว้นภาษีเงินได้นิติบุคคลอยู่แล้ว จึงไม่มีความจำเป็นต้องนำผลขาดทุนของรอบระยะเวลาบัญชีก่อน ทำให้บริษัทคงเหลือผลขาดทุนในระหว่างที่ได้รับยกเว้นภาษีเงินได้นิติบุคคลตามบัตรส่งเสริมการลงทุนเต็มจำนวน และสามารถนำไปใช้สิทธิประโยชน์ทางภาษีนำผลขาดทุนไปหักออกจากกำไร เมื่อพ้นการได้รับยกเว้นภาษีเงินได้นิติบุคคลทั้งหมดตามมาตรา 31 วรรคสี่ แห่งพระราชบัญญัติส่งเสริมการลงทุน

ตัวอย่าง

บริษัท ก. ได้รับการส่งเสริมการลงทุน โดยได้รับยกเว้นภาษีเงินได้นิติบุคคลเป็นระยะเวลา 5 ปี บริษัท ก. จำกัด ประกอบกิจการที่ได้รับการส่งเสริมฯ ซึ่งได้รับยกเว้นภาษีเงินได้นิติบุคคลเท่านั้น การดำเนินกิจการของบริษัท ก. จำกัด ในระหว่างที่ได้รับการส่งเสริมฯ มีผลประกอบการดังนี้

ปีที่ | กำไร (ล้านบาท) | (ขาดทุน) (ล้านบาท) |

1 |

| (400) |

2 | 200 |

|

3 |

| (150) |

4 | 300 |

|

5 | 50 |

|

ตามตัวอย่างบริษัทประกอบกิจการที่ได้รับการส่งเสริมการลงทุนซึ่งได้รับยกเว้นภาษีเงินได้นิติบุคคลกิจการเดียว โดยผลประกอบการของปีที่ 1 มีผลเป็นขาดทุนสุทธิ (ขาดทุน 400) แต่ปีที่ 2 มีกำไรสุทธิ (200) โดยปกติการคำนวณกำไรสุทธิของปีที่ 2 จะต้องนำผลขาดทุนสุทธิของที่ 1 มาหักออกตามมาตรา 65 ตรี (12) แห่งประมวลรัษฎากร ผลขาดทุนสุทธิของปีที่ 1 จึงควรเหลือเพียง 200 และในปีที่ 3 มีผลประกอบการเป็นขาดทุนสุทธิ 150 (นับรวมผลขาดทุนสุทธิที่เหลือของปีที่ 2 รวมขาดทุนสุทธิ 350) และในปีที่ 4 และปีที่ 5 มีกำไรสุทธิรวมกัน 350 ซึ่งถ้าหากนำผลขาดทุนสุทธิที่เหลือของปีที่ 1 รวมกับปีที่ 3 เท่ากับ 350 ก็จะนำมาหักจากกำไรของปีที่ 4 กับปีที่ 5 พอดี ทำให้เมื่อพ้นการส่งเสริมฯ ในปีที่ 5 จะไม่มีผลขาดทุนเหลืออยู่

แต่ตามข้อ 4.1 ของประกาศกรมสรรพากรฯ ลงวันที่ 5 กุมภาพันธ์ 2530 ได้กำหนดให้ไม่ต้องนำผลขาดทุนดังกล่าวไปหักออกจากกำไรในระหว่างที่ได้รับการส่งเสริมฯ ดังนั้นผลขาดทุนสุทธิในระหว่างที่ได้รับการส่งเสริมฯ ทั้งหมดจำนวน 550 จึงเป็นขาดทุนที่สามารถนำไปหักออกจากกำไรสุทธิของรอบระยะเวลาบัญชีเมื่อพ้นกำหนดเวลาได้รับยกเว้นภาษีเงินได้นิติบุคคลตามการส่งเสริมการลงทุนได้ 5 ปี ตามมาตรา 31 วรรคสี่ แห่งพระราชบัญญัติส่งเสริมการลงทุน พ.ศ. 2520

สำหรับบริษัทที่ได้รับการส่งเสริมการลงทุนและประกอบกิจการที่ได้รับส่งเสริมฯ (ได้รับยกเว้นภาษีเงินได้นิติบุคคล : BOI) กับกิจการที่ไม่ได้รับยกเว้นภาษีเงินได้นิติบุคคล (NON BOI) การนำผลขาดทุนไปใช้ในระหว่างได้รับการส่งเสริมการลงทุน กรณีที่บริษัทนั้นได้รับบัตรส่งเสริมการลงทุนเพียงบัตรเดียว ยังคงอยู่ภายใต้ของบทบัญญัติมาตรา 65 ตรี (12) แห่งประมวลรัษฎากร กล่าวคือ นำผลขาดทุนไปหักได้ไม่เกิน 5 ปี โดยบริษัทต้องคำนวณกำไรสุทธิ (ขาดทุนสุทธิ) ของกิจการที่ได้รับยกเว้นกับไม่ได้รับยกเว้นภาษีออกจากกัน แล้วผลของการคำนวณนั้นเป็นอย่างไร ค่อยนำมาวิเคราะห์เพื่อดูว่าจะมีภาระภาษีอย่างใด

ถ้าผลของการคำนวณมีผลเป็นขาดทุนสุทธิ และจะนำผลขาดทุนนี้ไปหักออกจากำไรของปีถัดไปตามมาตรา 65 ตรี (12) แห่งประมวลรัษฎากร (ปี = รอบระยะเวลาบัญชี) แยกพิจารณาได้ดังนี้

1. กรณีที่กิจการ BOI มีผลขาดทุนสุทธิ

ไม่ต้องนำผลขาดทุนสุทธินี้ไปหักออกจากกำไรของกิจการ BOI ในปีถัดไป แต่สามารถนำไปหักออกจากกำไรของกิจการ NON BOI ของรอบระยะเวลาบัญชีเดียวกันได้ และถ้ามีผลขาดทุนเหลืออยู่ก็ไปหักจากกำไรของกิจการ NON BOI ของปีถัดไปได้ ไม่เกิน 5 ปี ตามมาตรา 65 ตรี (12) แห่งประมวลรัษฎากร

2. กรณีกิจการ NON BOI มีผลขาดทุนสุทธิ

(แม้ผลประกอบการในรอบระยะเวลาบัญชีต้องนำกำไรขาดทุนทั้งของกิจการ BOI และ NON BOI มารวมกัน) แต่ผลขาดทุนสุทธิของกิจการ BOI ก็ยังคงอยู่เพื่อนำไปหักออกจากกำไรของรอบระยะเวลาบัญชีถัดไปได้ตามมาตรา 65 ตรี (12) แห่งประมวลรัษฎากร แต่ไม่ต้องนำผลขาดทุนสุทธินี้ไปหักออกจากกำไรของกิจการ BOI ในรอบระยะเวลาบัญชีถัดไป (เนื่องจากกำไรของกิจการ BOI ได้รับยกเว้นภาษีเงินได้นิติบุคคลอยู่แล้ว) แต่ให้นำผลขาดทุนนี้ไปหักออกจากกำไรของกิจการ NON BOI ได้ไม่เกิน 5 ปี ตามมาตรา 65 ตรี (12) แห่งประมวลรัษฎากร (ถ้าเกิน 5 ปี ก็หักไม่ได้)

3. กรณีกิจการ BOI และกิจการ NON BOI ต่างมีผลขาดทุนอยู่ในรอบระยะเวลาบัญชีเดียวกัน

การนำผลขาดทุนไปหักออกจากกำไรในปีถัดไป ไม่เกิน 5 ปี ตามมาตรา 65 ตรี (12) แห่งประมวลรัษฎากร นั้น ให้นำผลขาดทุนของกิจการ NON BOI ไปหักก่อน ถ้านำผลขาดทุนของกิจการ NON BOI ไปหักจนหมด ผลขาดทุนที่ไม่เกิน 5 ปี แล้ว แต่กำไรของกิจการ NON BOI ยังคงมีอยู่ จึงนำผลขาดทุนของกิจการ BOI ไปหักไม่เกิน 5 ปี เช่นเดียวกัน

ข้อสังเกต

ผลขาดทุนที่นำไปหักออกจากกำไรไม่เกิน 5 ปีนั้น ในระหว่างที่ยังคงได้รับการส่งเสริมการลงทุน (บัตรส่งเสริมฯ ยังอยู่ในระยะเวลาที่ได้รับยกเว้นภาษีเงินได้นิติบุคคล) จะต้องใช้กฎหมายตามประมวลรัษฎากร มาตรา 65 ตรี (12) ไม่อาจนำกฎหมายส่งเสริมการลงทุนมาใช้บังคับได้

ดังนั้นผลขาดทุนที่จะนำไปหักออกจากกำไรของกิจการ NON BOI ที่เกิน 5 ปีแล้ว ก็ไม่มีสิทธินำมาใช้ได้ แต่ถ้าหมดระยะเวลาที่ได้รับยกเว้นภาษีเงินได้นิติบุคคลตามบัตรส่งเสริมการลงทุนแล้ว และปรากฏว่ากิจการ BOI ในระหว่างเวลาที่ได้รับยกเว้นภาษีเงินได้นิติบุคคลยังคงมีผลขาดทุนอยู่ จึงจะสามารถนำผลขาดทุนดังกล่าวไปหักออกจากกำไรสุทธิที่เกิดขึ้นภายหลังระยะเวลาได้รับยกเว้นภาษีเงินได้นิติบุคคล มีกำหนดเวลาไม่เกิน 5 ปี นับแต่วันพ้นกำหนดเวลานั้นได้ โดยจะเลือกหักจากกำไรสุทธิของปีใดปีหนึ่งหรือหลายปีก็ได้ ทั้งนี้ ตามมาตรา 31 วรรคสี่ แห่งพระราชบัญญัติส่งเสริมการลงทุน พ.ศ. 2520

ผู้เขียนเคยได้รับคำถามว่า ทำไมในระหว่างที่ได้รับยกเว้นภาษีเงินได้นิติบุคคล แต่ผลขาดทุนของกิจการดังกล่าวที่จะยกมาใช้นับแล้วเกิน 5 ปีแล้ว จึงนำไปหักออกจากกิจการ NON BOI ในระหว่างระยะเวลาที่ได้รับยกเว้นภาษีเงินได้นิติบุคคลตามบัตรส่งเสริมการลงทุนไม่ได้ แต่ทำไมหลังจากพ้นระยะเวลาที่ได้รับยกเว้นภาษีเงินได้นิติบุคคลตามบัตรส่งเสริมการลงทุน ผลขาดทุนที่เกิดขึ้นในระยะเวลาดังกล่าวซึ่งเกิน 5 ปี นับแต่เกิดผลขาดทุนของรอบระยะเวลาบัญชีนั้น ถึงนำมาใช้เมื่อพ้นระยะเวลาที่ได้รับยกเว้นภาษีเงินได้นิติบุคคลได้ ขอใช้ในระหว่างเวลาที่ได้รับยกเว้นภาษีเงินได้นิติบุคคลตามบัตรส่งเสริมการลงทุนก่อนได้หรือไม่

คำตอบที่ผู้เขียนตอบก็คือ เนื่องจากกฎหมายเป็นคนละฉบับ มีเงื่อนไขต่างกัน ก็ต้องใช้ตามเงื่อนไขที่กฎหมายกำหนด ถ้าใช้ตามความรู้สึกของเราหากถูกตรวจในภายหลังและเจ้าพนักงานประเมินเกิดเห็นเป็นประเด็นขึ้นมา การนำกฎหมายไปอ้างอิงก็จะไม่มีอะไรอ้างอิงได้ อันจะมีผลทำให้เสียภาษีไม่ครบและถูกประเมินภาษีได้ โดยเรื่องนี้เคยมีคำวินิจฉัยของกรมสรรพากรไว้ดังนี้

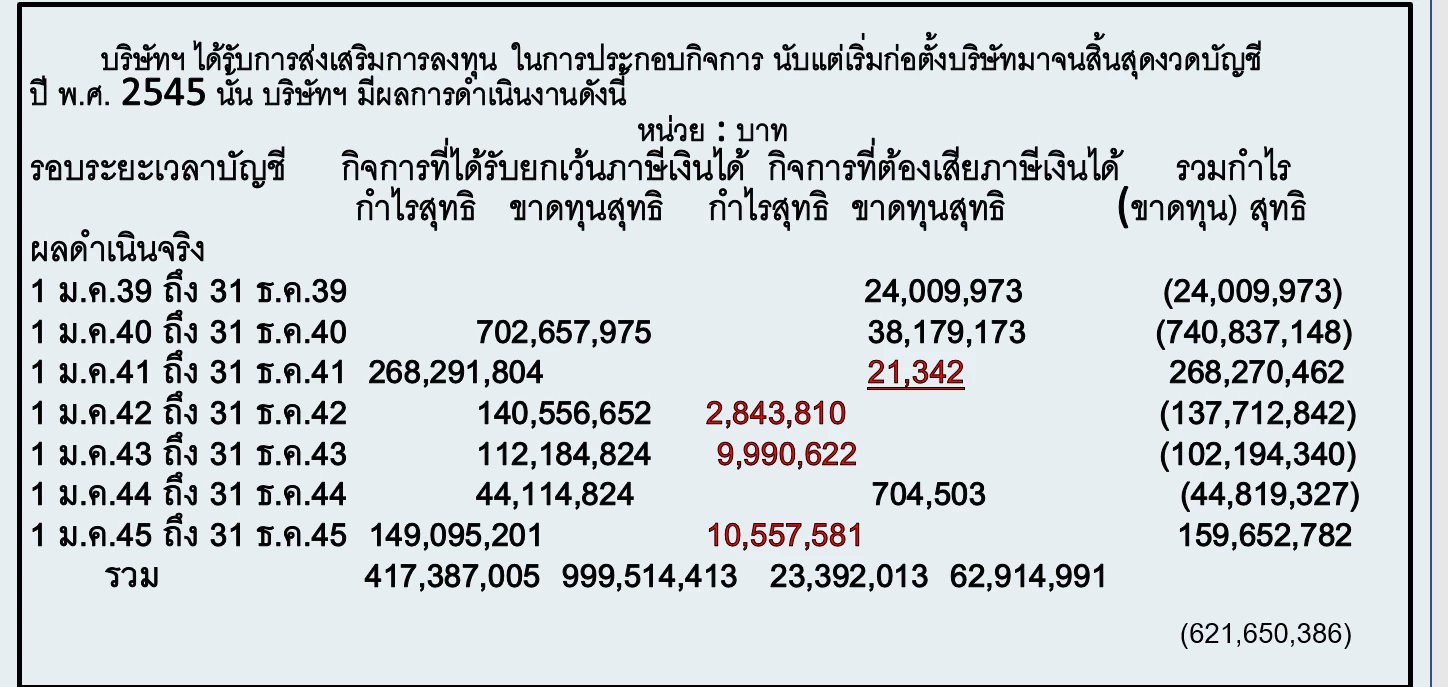

ประเด็นปัญหา

บริษัทฯ ได้รับการส่งเสริมการลงทุน ในการประกอบกิจการ นับแต่เริ่มก่อตั้งบริษัทมาจนสิ้นสุดงวดบัญชีปี พ.ศ. 2545 นั้น บริษัทฯ มีผลการดำเนินงานดังนี้

แนววินิจฉัย

1. การคำนวณรายจ่ายผลขาดทุนของกิจการที่ไม่ได้รับส่งเสริมการลงทุนซึ่งต้องเสียภาษีเงินได้นิติบุคคล ต้องดำเนินการตามมาตรา 65 ตรี (12) แห่งประมวลรัษฎากร และกรณีที่กิจการที่ไม่ได้รับยกเว้นภาษีเงินได้นิติบุคคลมีกำไรสุทธิ ต้องนำขาดทุนประจำปีสะสมยกมาจากปีก่อนของกิจการที่ไม่ได้รับยกเว้นภาษีเงินได้นิติบุคคลมาหักก่อน ทั้งนี้ ตามข้อ 4.2 (ข) ของประกาศกรมสรรพากร เรื่อง การคำนวณกำไรสุทธิและขาดทุนสุทธิของบริษัทหรือห้างหุ้นส่วนนิติบุคคลที่ได้รับการส่งเสริมการลงทุน ลงวันที่ 5 กุมภาพันธ์ พ.ศ. 2530

ดังนั้นผลขาดทุนของปี 2539 จำนวน 24,009,973 บาท จึงมีสิทธินำไปหักกำไรในปี 2542 จำนวน 2,843,810 บาท และปี 2543 จำนวน 9,990,662 บาทได้ คงเหลือขาดทุนอีกจำนวน 11,175,540 บาท แต่ไม่มีสิทธินำไปหักจากกำไรของปี 2545 ได้ เพราะเกิน 5 ปี ก่อนรอบระยะเวลาบัญชีปี 2545 ต้องห้ามตามมาตรา 65 ตรี (12) แห่งประมวลรัษฎากร

สำหรับผลขาดทุนของปี 2540 ปี 2541 และ ปี 2544 จำนวน 38,905,018 บาท (38,179,173 + 21,342 + 704,503) มีสิทธินำไปหักจากกำไรในปี 2545 ได้

2. การคำนวณผลขาดทุนของกิจการที่ได้รับส่งเสริมการลงทุนซึ่งได้รับยกเว้นภาษีเงินได้นิติบุคคล ให้นำผลขาดทุนประจำปีที่เกิดขึ้นในระหว่างเวลาได้รับยกเว้นภาษีเงินได้นิติบุคคล โดยไม่ต้องนำไปหักออกจากกำไรประจำปีที่เกิดขึ้นในระหว่างเวลาที่ได้รับยกเว้นภาษีเงินได้นิติบุคคลไปใช้ในปี 2545 ได้ทั้งจำนวน ดังนั้นผลขาดทุนของปี 2540 ปี 2542 ปี 2543 และ ปี 2544 จำนวน 999,514,413 บาท จึงมีสิทธิยกไปใช้ในปี 2545 ได้ทั้งจำนวน ตามคำวินิจฉัยของคณะกรรมการวินิจฉัยภาษีอากรที่ 35/2540ฯ

สรุปผลขาดทุนที่มีสิทธิยกไปหักจากกำไรสุทธิที่ต้องเสียภาษีในปี 2545 ได้จำนวนทั้งสิ้น 1,038,419,431 บาท (38,905,018 + 999,514,413)

(หนังสือกรมสรรพากรที่ กค 0706/12160 ลงวันที่ 2 ธันวาคม 2546 และหนังสือกรมสรรพากรที่ กค 0706 (กม.03)/408 ลงวันที่ 17 พฤษภาคม 2548)

ตามแนววินิจฉัยข้างต้น จะเห็นได้ว่าผลขาดทุนของกิจการ NON BOI ของปี 2539 ไม่อาจนำไปใช้หักออกจากกำไรสุทธิของกิจการ NON BOI ของปี 2545 ได้ เนื่องจากเกิน 5 ปี ซึ่งเป็นการคำนวณภาษีเงินได้นิติบุคคคลที่อยู่ในระยะเวลาของบัตรส่งเสริมการลงทุนที่ได้รับยกเว้นภาษีเงินได้นิติบุคคล

จึงเห็นได้ว่า การนำผลขาดทุนไปใช้หักออกจากกำไรสุทธิมีกฎหมายที่เกี่ยวข้อง คือ ทั้งตามประมวลรัษฎากรและกฎหมายว่าด้วยการส่งเสริมการลงทุน การจะนำกฎหมายใดไปใช้ต้องดูเงื่อนไขของกฎหมายและข้อเท็จจริงที่เกิดขึ้น สิ่งที่ต้องระมัดระวังคือการนำผลขาดทุนไปใช้โดยความเข้าใจว่านำไปหักออกจากกำไรสุทธิได้ ซึ่งการนำผลขาดทุนไปใช้เช่นนี้ ในหลายคราวมักจะเกิดเป็นประเด็นข้อโต้แย้งกับเจ้าพนักงานประเมินของกรมสรรพากร และหลายกรณีมีประเด็นที่โต้แย้งขึ้นสู่ศาล และในหลายคดีกรมสรรพากรชนะคดี ส่วนบริษัทที่ถูกประเมินนอกจากจะมีภาระภาษีที่ต้องเสียแล้วยังต้องรับผิดเสียเบี้ยปรับและเงินเพิ่มด้วย

อ่านต่อฉบับหน้า

Top 5 Contents

- Transformative Accounting เปลี่ยนโฉมการทำงานบัญชีด้วยเทคโนโลยียุคดิจิทัล

- พ.ร.บ.คุ้มครองข้อมูลส่วนบุคคล กับ “งานบัญชี” ที่ผู้ประกอบการต้องรู้

- สัมภาษณ์พิเศษ คุณทศพล ทังสุบุตร อธิบดีกรมพัฒนาธุรกิจการค้า “Powered by DBD เสริมพลังผู้ประกอบการ ขับเคลื่อนเศรษฐกิจไทย”

- "การสื่อสาร" ปัจจัยขับเคลื่อนให้เกิดวัฒนธรรม Feedback และ Coaching

- ธรรมาภรณ์แปดบทชีวิต

- ลูกกระรอกกับต้นมะละกอ